2022年内我国多地疫情影响下消费复苏进度有所放缓,叠加国内地产销售及竣工数据承压以及海外部分国家通胀压力加大等因素影响,市场需求端均有不同程度承压。

但近期我国房地产相关利好政策频出&防疫政策加速优化,春节后家居等消费需求有望率先回暖。

自2021年12月以来,地产端宽松政策不断出台,但由于房企融资压力大、商业银行放贷谨慎、居民端加杠杆的意愿不足,本轮地产数据改善难度较大、时间点不断延后。

年初至4月底,地产承压和疫情反复的影响下,家居因消费需求和场景均受损而持续向下。

5-6月受30大中城市地产数据阶段性回暖催化后有所反弹,但7月上旬的地产销售数据走弱使市场质疑销售反弹的持续性:

7-8月各地散发的疫情和局部出现房屋延期交付问题影响了居民的置业信心,促使保交楼政策的推进。但是政策效果的体现不及预期、家居板块回落并在10月底创新低。

11月后,随着房地产融资条件改善、疫情防控逐步放开,板块估值修复明显。

(图片来源于拍信创意,侵删)

本轮与18Q4-19Q4行情有一定的相似性,现在正处于由紧转松的政策驱动估值向上修复的第一轮行情中,目前地产供给端的政策较完整,但对于家居估值的影响边际递减,且地产总量企稳还需要需求端的进一步宽松。

图 1:上一轮2018年Q4开始的地产政策催化行情复盘

图 2:中央层面的保交楼相关政策

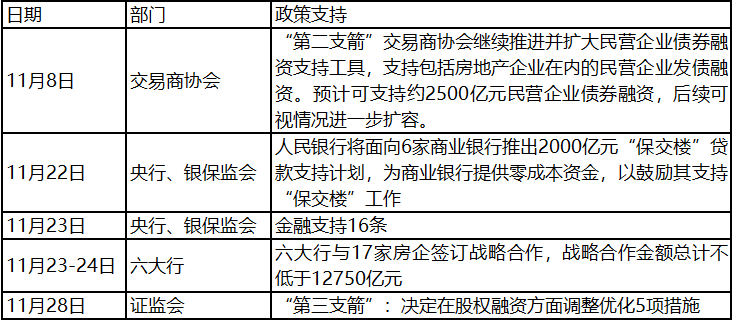

图 4:2022年11月融资支持政策

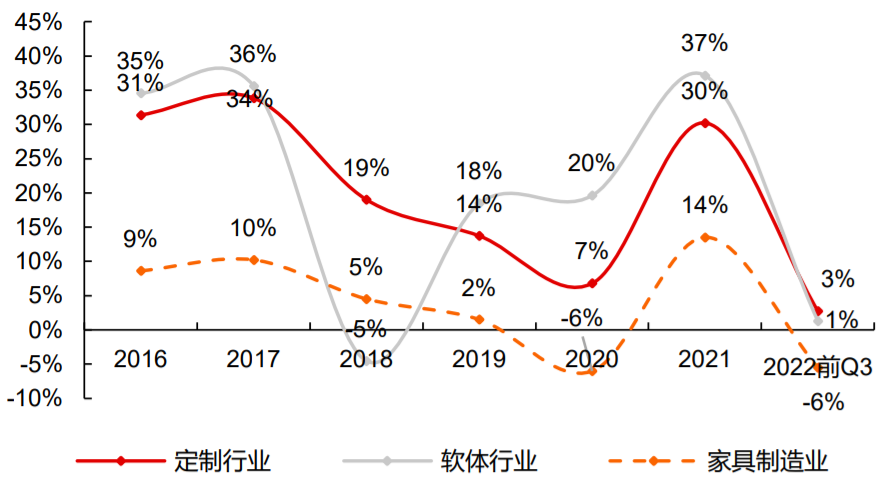

图 5:家居行业收入增速对比

2020 年下半年随着“新冠”疫情缓和,地产销售增速好转,定制家居估值上行,一直持续到 2021 年 5 月份,而进入 2021 年下半年,随着地产销售增速下 降以及部分地产商出现债务危机,地产链相关标的估值受到明显压制。

图 6:各企业单季度零售/大宗增速情况

2.1 地产:短期大宗先于零售回暖,中长期新房总量增长承压

短期在保交楼和新开工与竣工剪刀差收窄驱动下,大宗工程业务率先回暖,再传导至零售终端接单。

随着地产企业流 动性紧张问题得到缓解叠加“保交付”政策催化,预计 22Q4 及 23 年竣工面积/前置 2 年施工面积的转化率有望恢复,预计2023H1竣工企稳有望带动家居需求回暖,其中工程端业务的反应更明显。

品类方面,卫浴、木门、地板、橱衣柜等均受益。

图 7:新开工与竣工剪刀差

天风证券预计2022年投机性需求集中衰退,2022-2025年,新增商品房的需求中枢约为11.3亿平方米,2026-2030年约为9.6亿平方米,2031-2035年约为8.7亿平方米,呈现“L”型回落的趋势。

图 9:2022- 2035年新增商品房需求预测(单位:亿平方米)

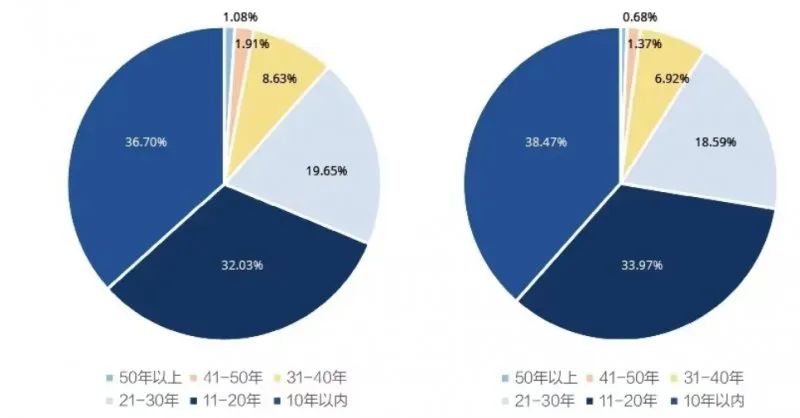

图 10:2020年中国存量住房房龄结构(左:户数,右:面积)

假设存量房的翻新周期为 10-15 年,则近 15 年存量房数量的持续扩大将支撑未 来我国家具消费需求稳定增长。

同时,我们预测至 2030 年我国存量房翻新需求占家装 需求比例有望达到 50.49%,随后由于 2015-2020 年住宅竣工面积有所下滑,造成对应的 存量房翻新需求占比有所回落,但也仍将维持在 45%以上水平,至 2040 年,我们预测 我国存量房翻新需求比例约为 47.80%。

地产红利消退后的存量竞争中,头部公司的竞争优势凸显,有望持续提升市场份额。

产品上,龙头凭借供应链资源整合的优势推进整家套餐满足一站式需求,全品类融合避免单品类的价格战。

渠道上,家居龙头持续深化全渠道布局以捕获碎片化的客流量,比如近年整装渠道高速发展,其将获客节点从硬装提前至全屋设计环节,且各公司推出多元化的合作模式,理顺利益分配机制实现共赢。

2.2 疫情防控:对线下客流的冲击边际减弱,关注明年315订单

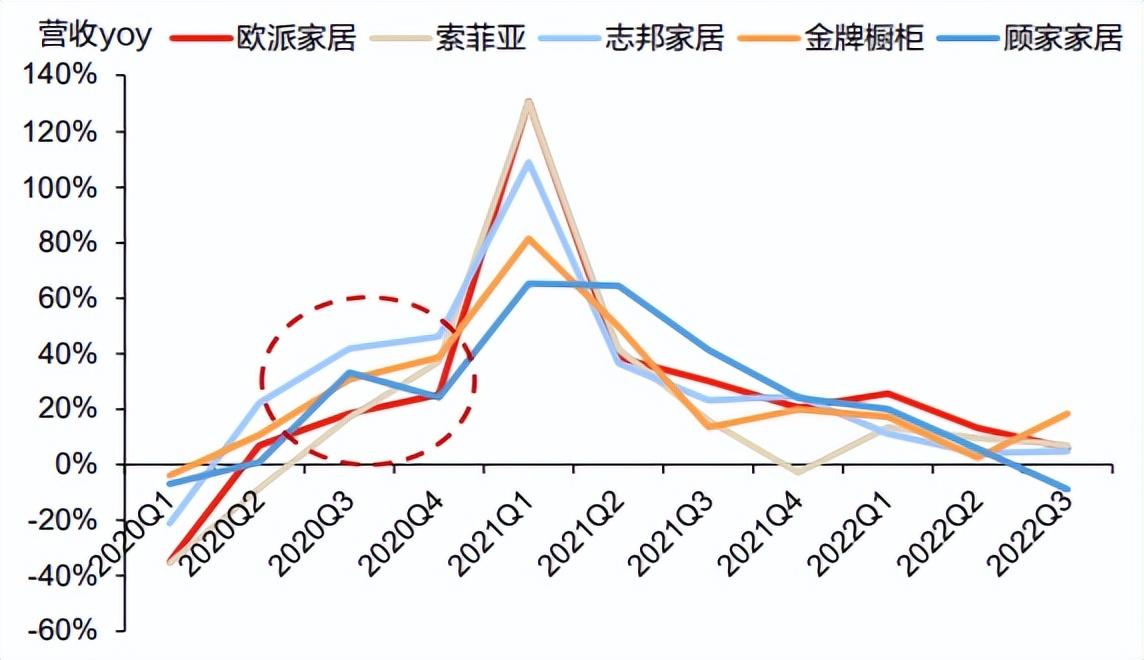

复盘2020年来看,家居需求在疫情爆发期间显著下降,且龙头当时缺乏线上蓄客的运营经验,后续随着Q3、Q4疫情封控放松,龙头企业营收增速逐季明显改善。

2022年疫情影响线下出行,客流量下滑拖累单店收入增速,预计未来逐步放开后,货物和人员流动更加顺畅,板块整体营收增速将回升。

但是恢复节奏慢于2020年,主要是考虑到明年春节临近,装修刚需大概率被延迟至节后爆发,因此关注春节后开门红、315大促活动的各公司接单状态,并结合同期基数以判断线下零售端弹性。

图 11:2020Q1家居龙头公司受疫情影响较大,Q2-Q3业绩迅速反弹

2022年家居行业经历了资本寒冬,近期政策的暖风提振了市场情绪、拉动竣工和家居企业订单,尤其是大宗工程业务占比高的公司,其市场表现的爆发性更强,但持续时间较短。

此外,疫情对线下客流的冲击边际减弱,可关注明年315订单的弹性。中期来看,竣工存在压力,存量竞争中,行业集中度有望提升。

文章整理自殷铭,首创证券,侵删