日前,贝壳研究院发布《贝壳家装消费者调查报告》(2023年三季度报告)。自2022年11月,贝壳研究院持续通过贝壳线上渠道每月向居住消费者随机发放问卷,跟踪家装消费最新情况。

消费者既是家装行业增长的先导,也是家装行业增长的重要引擎,同时因其个性、多元而又具有复杂性,如何对不断变化和成长的消费者进行刻画,是消费驱动家装行业发展的关键。本季度消费者调查报告重点关注:买卖-装修连动、家装消费升级、整装消费趋势、新房-存量房装修市场切换等关键问题。

基于调查问卷分析结果,家装消费者在2023年三季度呈现出以下特征趋势:

一、买卖-装修连动?

趋势:家装与房产交易连带消费短期略降,长尾价值未来将持续释放

判断:“买房–装修”连带消费市场盘坚,不同能级城市需区别把握消费时点

目前地产行业处于一个大的新周期的转变,“房地产市场供求关系发生重大变化”,家装行业作为房地产下游行业,上游的变化叠加居民消费的变化,房产交易与家装消费之间的关系有何变化?

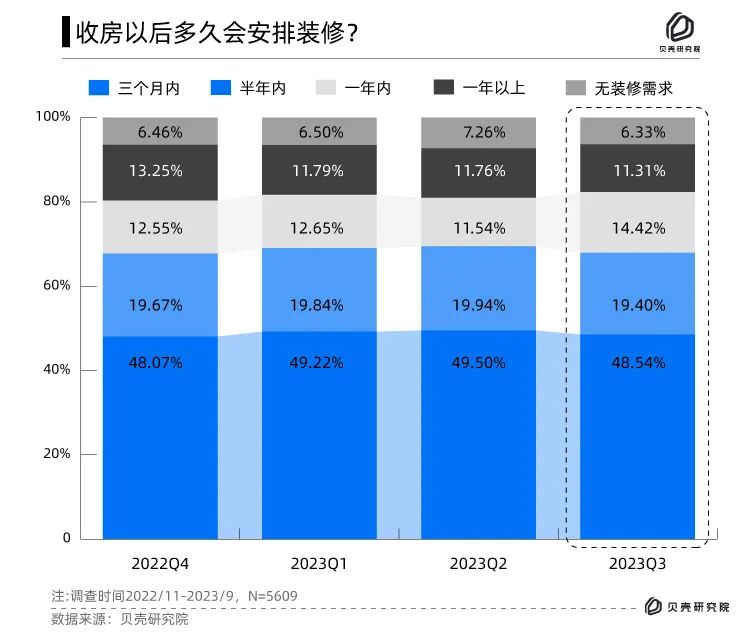

贝壳研究院基于平台5609份消费者调研数据显示,从整体看,过去一年的受访者在购房以后都有装修需求,仅约6.8%的受访者表示无装修需求,“买房”与“装修”之间持续存在显著连带效应。

2023年第三季度,48.54%的全国受访者会在收房后三个月内安排装修,这一数字较上一个季度微降0.96个百分点;另一面,第三季度受访者中预计收房后一年以后安排装修的占比为11.31%,连续4个季度呈缓慢下降态势,“买房–装修”连带家装消费仍盘坚。

表1:收房以后多久会安排装修?

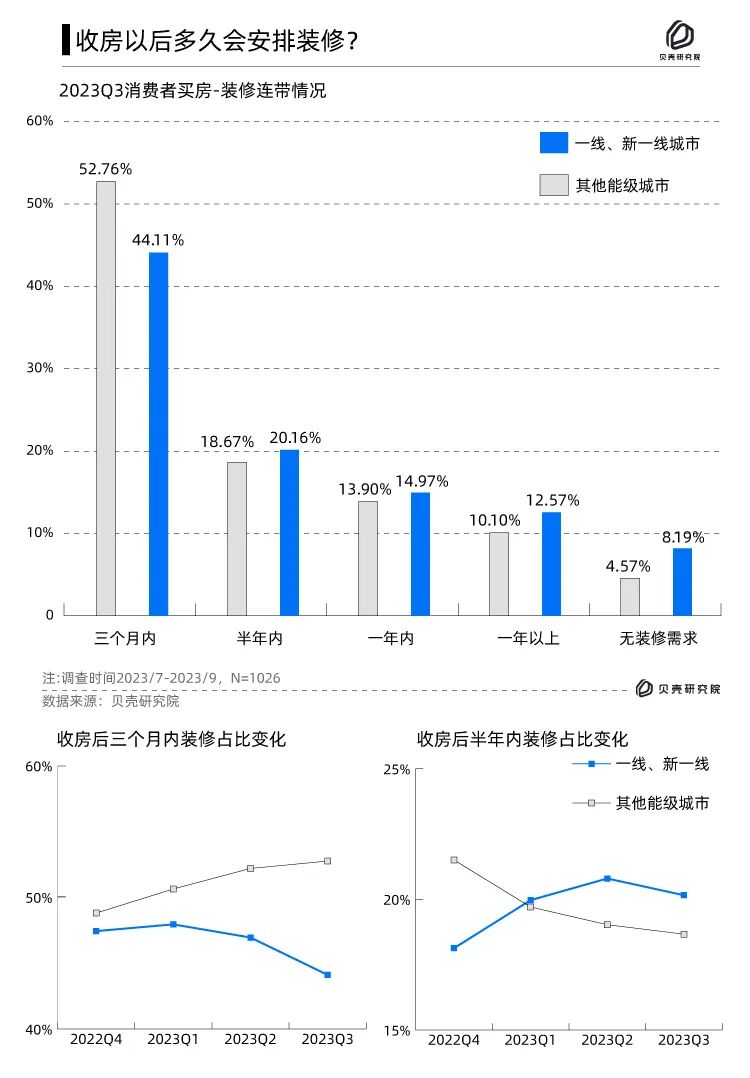

“买房–装修”连带效应分城市能级看略有不同,一线、新一线头部城市连带效应略低于其他能级城市,一线、新一线头部城市消费者收房后安排装修的消费决策周期更长。

2023年第三季度,一线、新一线有44.11%的受访者在收房后3个月内安排装修,其他能级城市受访者这一比例为52.76%,相差8.65个百分点;但计划在收房后半年内安排装修的一线、新一线受访者占比为20.16%,比其他能级城市的这一比例略高1.49个百分点。

此外,一线、新一线城市消费者收房后3个月内安排装修的比例,今年以来持续下降,计划半年内装修的比例今年以来有所抬升;其他能级城市今年以来的趋势则正好相反。

对于头部城市家装消费者而言,一方面,工作生活节奏更快,消费时间成本高,相比房产交易受市场波动影响需把握时机,且买房已经花费了不少心思,家庭装修消费环境相对稳定,因此有更长的时间周期来决策;另一方面,头部城市的房价相对较高,购房支出短期内对装修有一定的挤压,会对家庭装修消费产生滞后影响。

表2:2023Q3消费者买房-装修连带情况

二、家装消费升级?

趋势:头部城市带动效应明显,其他能级城市消费分化

判断:消费分化,性价比消费与品质消费将在不同市场均迎来良好发展

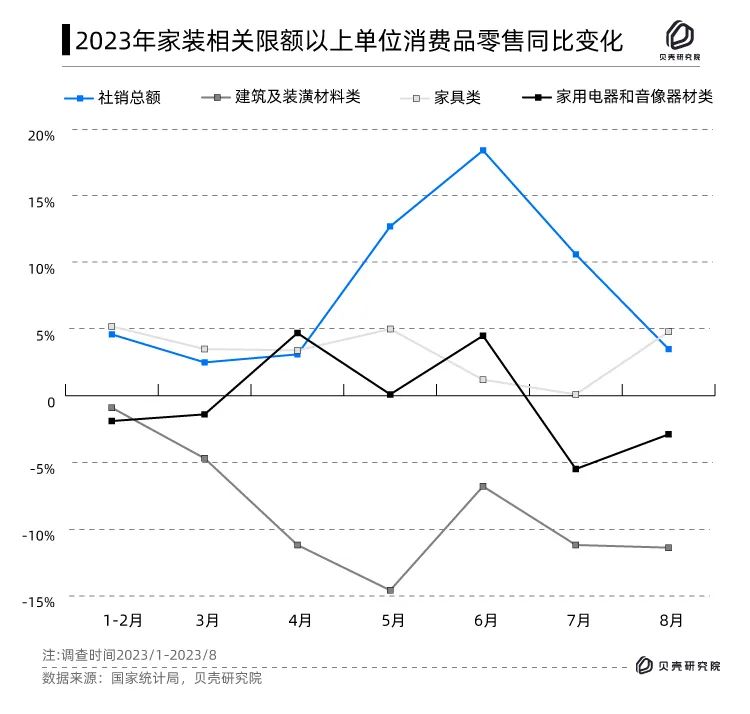

国家统计局日前披露的8月国民经济数据显示,1-8月,限额以上单位消费品零售呈正增长趋势,同比增长5.0%;16类商品中,与家装消费相关的家用电器、家具类、建筑及装潢材料类三类商品1-8月同比增长-0.4%、3.4%、-7.8%。当下的家装消费水平趋向如何?消费者在消费升级还是降级?

表3:2023年家装相关限额以上单位消费品零售同比变化

贝壳研究院调研数据显示:

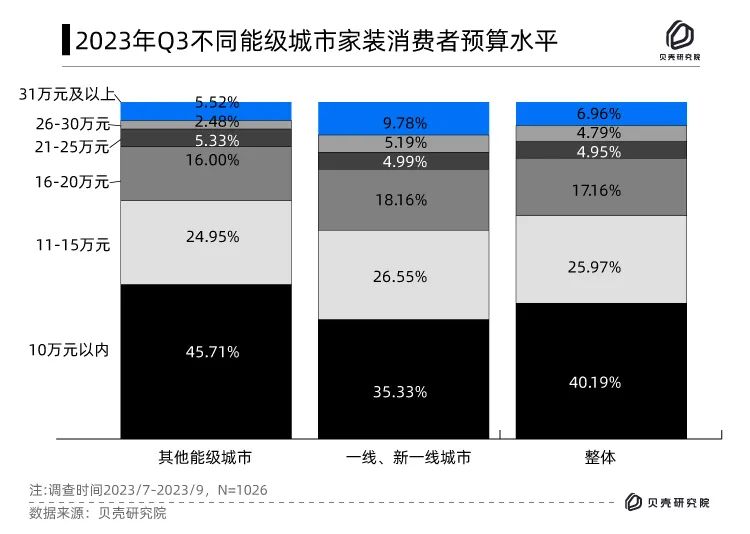

(1)头部城市消费者家装消费水平整体更高。2023年第三季度,装修预算在10万元以内的受访者一线、新一线城市占比35.33%,其他能级城市为45.71%,相差10.38个百分点;从消费水平结构看,一线、新一线头部城市与其他能级城市家装消费水平在腰部的差距相对较小,客单10万元以内和31万元及以上两端部位的占比差距最大。

一方面,受劳务费用、产品价格、服务模式等影响,头部城市家庭装修的门槛相对更高,抬高客单;另一方面,装修预算也与城市经济发展水平、居民收入水平正相关,头部城市居民人均收入水平更高,而低能级城市消费者平均收入水平相对低,对价格更敏感,消费偏向性价比驱动需求更强,影响客单价水平。

表4:2023年Q3不同能级城市家装消费者预算水平

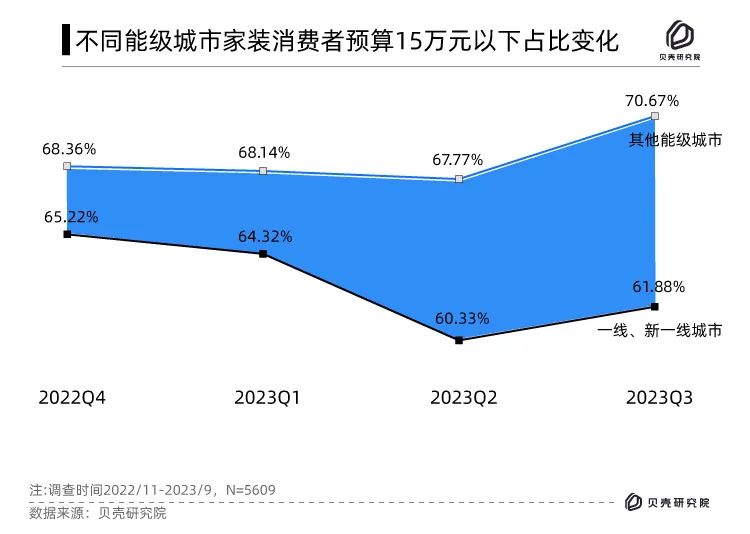

(2)头部城市和其他能级城市呈现出不同的走向。过去4个季度的调研数据显示,头部城市家装消费预算水平呈上升态势,2023年第三季度一线、新一线城市消费者装修预算在15万以内的占比为61.88%,而2022年四季度这一占比为65.22%,低预算段占比下降了3.34个百分点;另一方面是其他能级城市低预算消费者占比在提升,2023年三季度其他能级城市15万以内装修预算消费者占比为70.67%,相比2022年四季度提升了2.31个百分点。

表5:不同能级城市家装消费者预算15万元以下占比变化

三、整装消费趋势?

趋势:整装消费需求空间大,头部城市引领发展

判断:整装发展,市场增长不是拼刺刀,还是做蛋糕

整装是家装新增长点已成为行业共识。但目前行业内对整装的定义还尚未形成一致的认知,市场上“整装”概念涵盖了仅含主辅材的“全包”、包含定制软饰的"全案”、包含真正满足“拎包入住”的严格意义上的“整装”。根据中装协定义,整装是指装修公司根据消费者对家的整体装修需求将设计、施工、辅料、主材、定制、家具软装等装修要素产品化,以平方米或者整套报价,并作为合同责任主体负责售前、售中、售后的整体服务。综上,我们认为选择全包(人工、辅材、主材)和整装 (硬装+软装,拎包入住)的消费者都属于目前市场上整装公司的潜在客户。那这个消费群体规模有多大?或者说从消费者视角,整装市场发展距天花板还有多远?

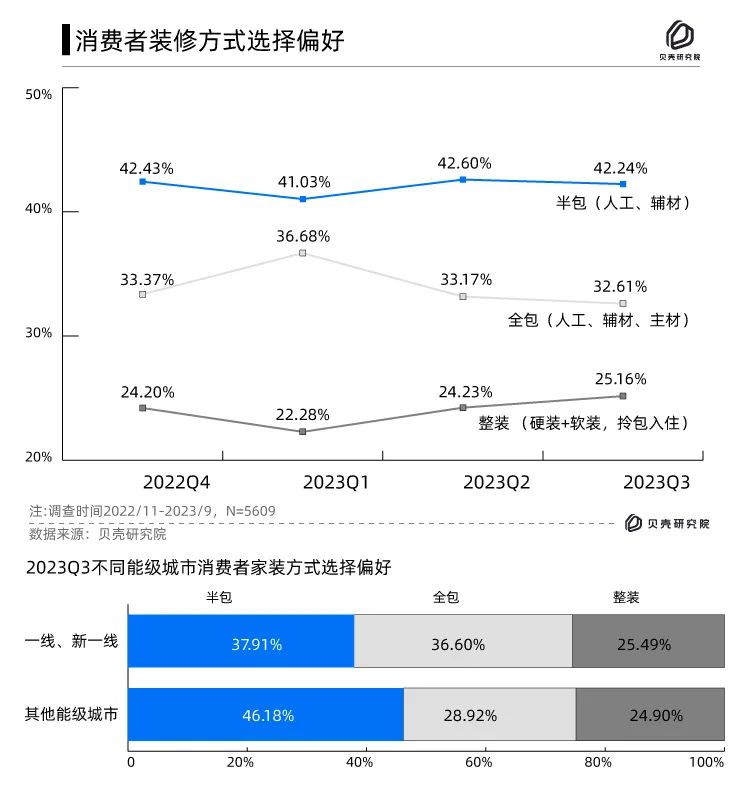

贝壳研究院调研数据显示,2023年第三季度有家装需求的受访者中有42.34%选择半包,32.61%和25.16%的消费者选择全包和整装。回顾过去四个季度,半包和全包+整装的占比基本维持在4:6左右,这意味着整装品牌仍有很大的空间可供发展。

以北京家装市场为例,整装品牌top10在2022年的市占率10%都不到。

此外,调查还发现,不同能级城市的整装市场发育程度不尽相同,一线、新一线头部城市引领整装消费。一线、新一线头部城市受访者中有37.91%的消费者倾向选择半包,而其他能级城市消费者的这一比例为46.18%,相差8.27个百分点,头部城市消费者对家装全包、整装的接受程度更高,也即整装品牌在这些城市的发展潜力更大。

表6:消费者装修方式选择偏好

四、新房、存量房装修市场切换?

趋势:新房装修客单更高,二手“买卖-装修”连带更强

判断:居住品质升级下,头部城市存量需求增强,低线城市新房需求稳定发展

过去20多年,尤其是过去10年我国房地产市场超高速发展,2021年我国新房交易额更是达到18万亿元的高点,在我国住房市场基本告别总量短缺之后,未来5-10年新房开发和销售虽然仍有较大体量,但下行是趋势。住房交易市场变化之下,作为下游的家装市场变化趋势如何?

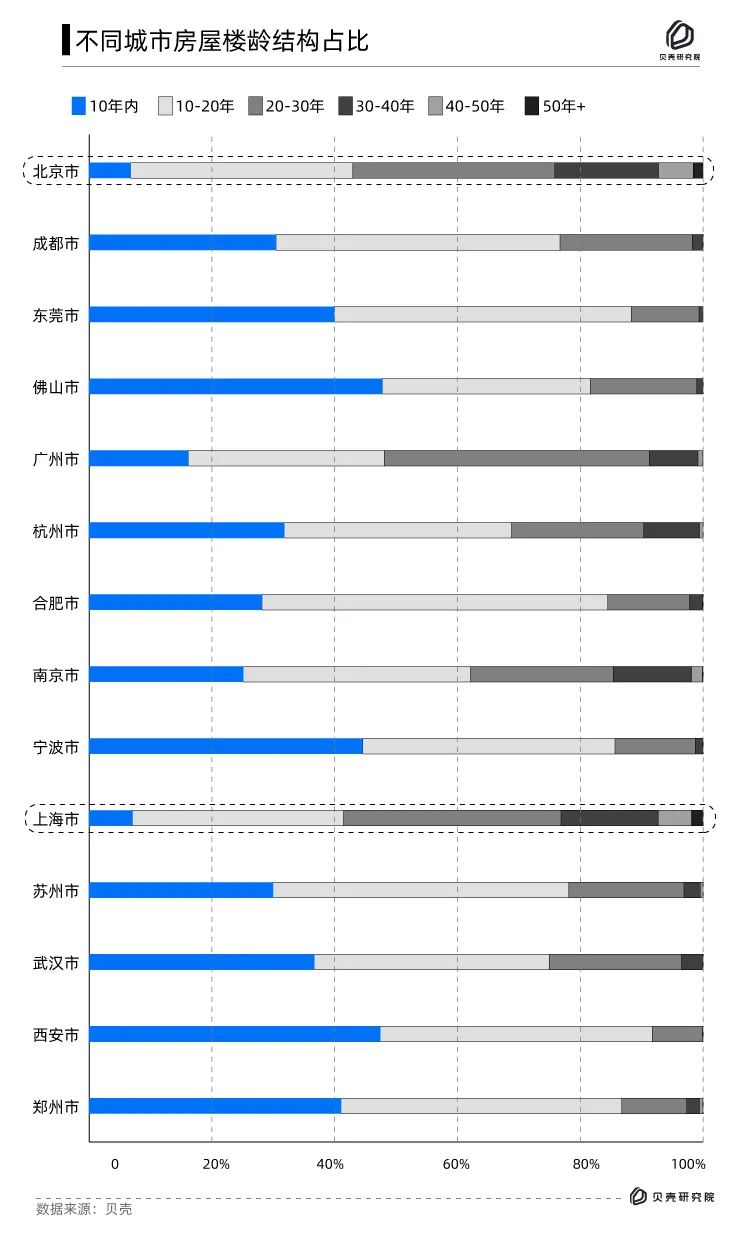

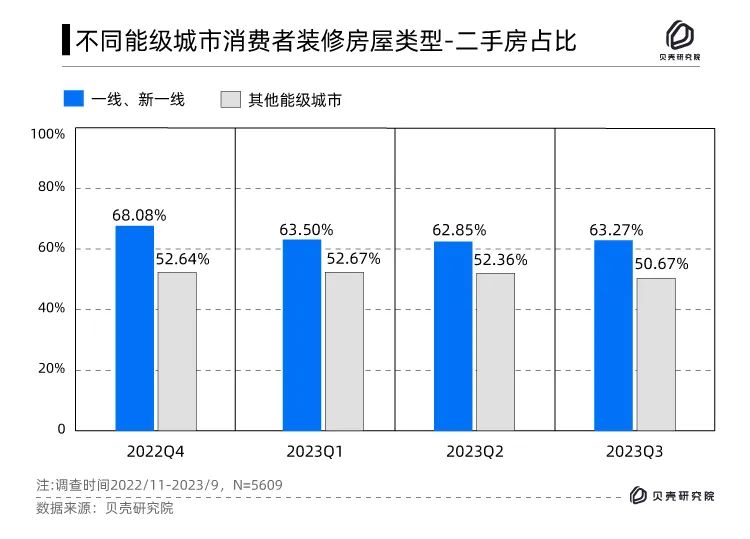

贝壳研究院调研数据显示,按装修房屋类型分,一线、新一线头部城市以二手房为主,其他能级城市新房、二手房参半。目前一线城市的新建住房市场趋近饱和,房地产行业逐步进入存量时代,一线、新一线城市存量房已进入二次装修和局部翻新升级高峰期,二手房和存量房将成为家装行业获客的重心,三四线城市在人口流动和城镇化需求下,新房仍有发展空间,将继续带动家装需求。

表7:不同城市房屋楼龄结构占比

表8:不同能级城市消费者装修房屋类型-二手房占比

此外,新房毛坯和二手房装修消费在消费水平、消费决策和消费方式等方面呈现出一定的差异。

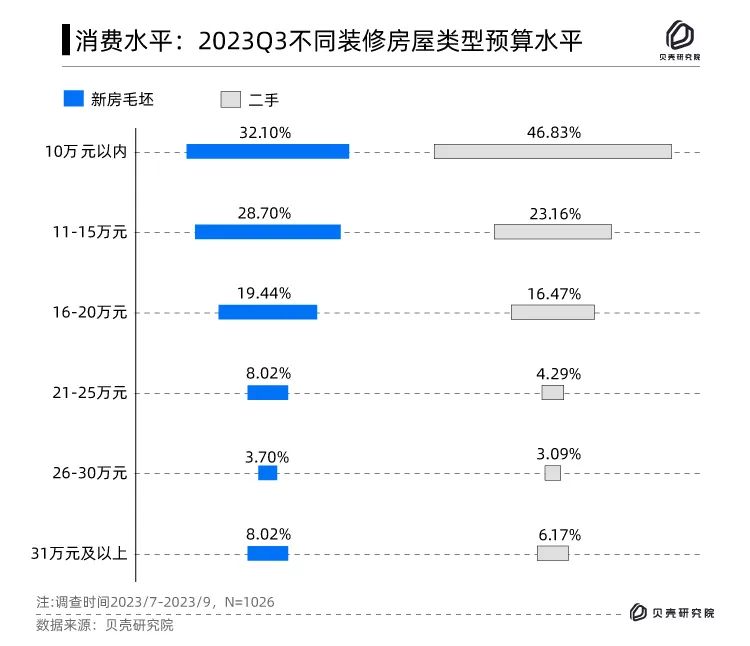

首先在消费水平上,2023年第三季度新房毛坯装修消费者的预算水平整体要高于二手房装修,新房毛坯装修预算在10万元以内的占比32.1%,二手房装修预算10万元以内为46.83%,相差14.73个百分点。

表9:消费水平:2023Q3不同装修房屋类型预算水平

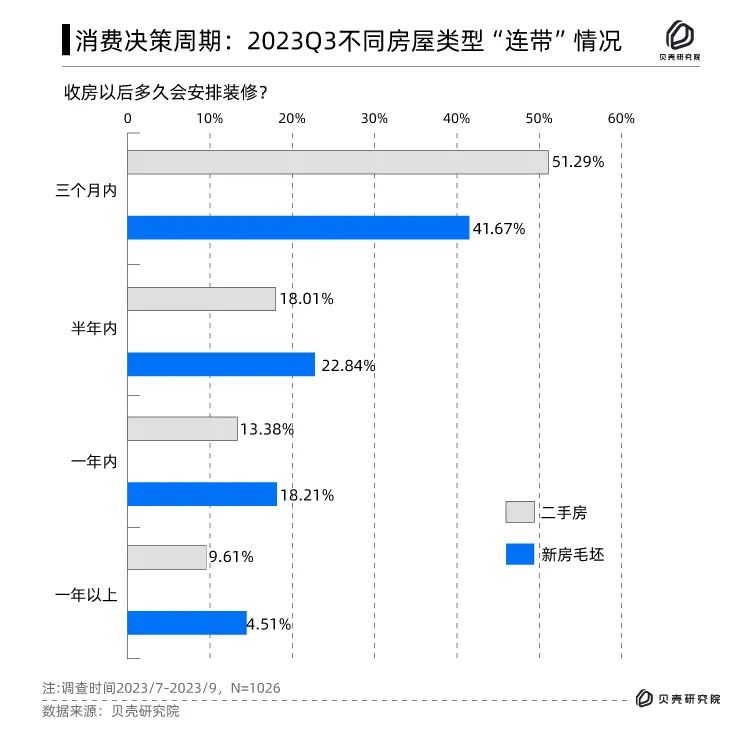

在消费决策周期上,2023年第三季度二手房购房者计划装修的周期更短,51.29%的二手房购房者会在收房后三个月内安排装修,而新房毛坯房购房者的这一比例为41.67%,相差9.62个百分点。

表10:消费决策周期:2023Q3不同房屋类型“连带”情况

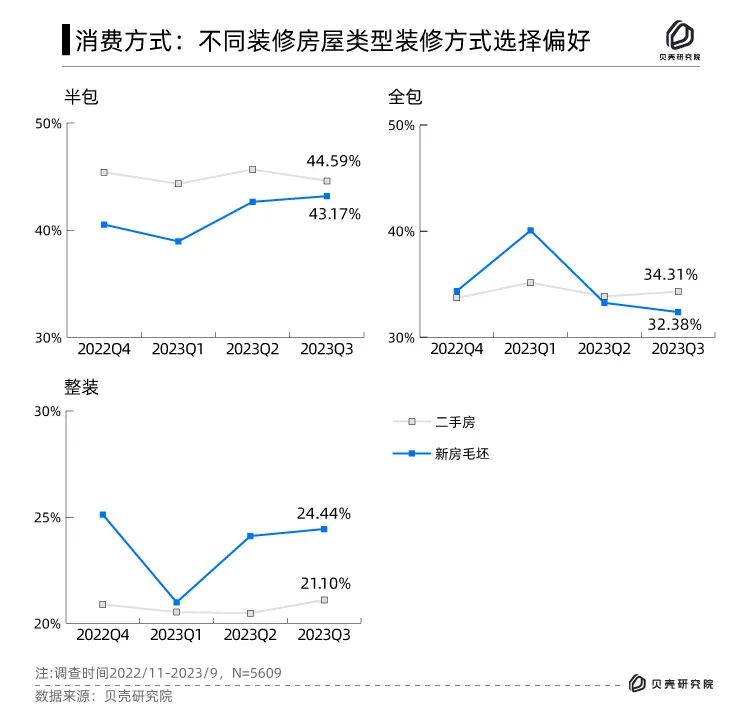

在消费选择上,2023年第三季度二手房购房者比新房毛坯的购房者更多选择半包、全包,新房毛坯购房者相对更多偏向整装。

表11:消费方式:不同装修房屋类型装修方式选择偏好

来源:贝壳研究院,侵删